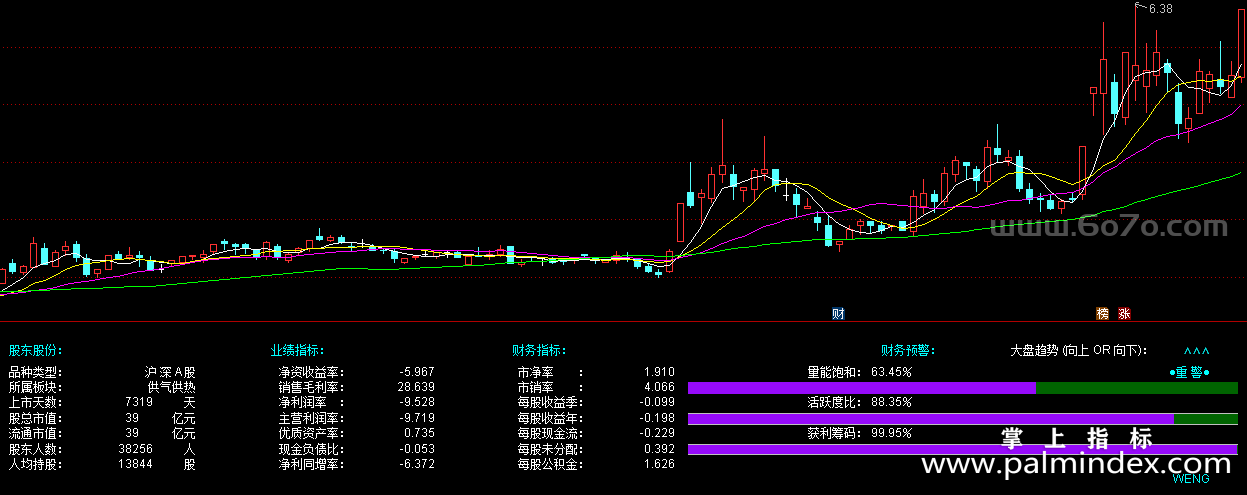

- 股票基本信息部分:

“品种类型赋值:沪深京品种类型”:确定股票所属的市场类型,如沪市、深市或京市。

“所属板块赋值:所属行业 (字串)”:明确股票所属的行业板块。

“上市天数赋值:上市的天数”:记录股票上市的时间长度。

“股总市值赋值:对 AB 股总市值 / 100000000 (进行) 四舍五入”:计算股票的总市值,并以亿元为单位进行四舍五入。

“流通市值赋值:对流通市值 / 100000000 (进行) 四舍五入”:计算股票的流通市值,同样以亿元为单位进行四舍五入。

“股东人数赋值:股东人数 (户)”:统计股票的股东人数。

“人均持股赋值:对流通股本 (股)/ 股东人数 (户)(进行) 四舍五入”:计算平均每位股东持有的股票数量。

- 财务指标部分:

“净资收益率赋值:(每股收益 (全年折算)/ 每股净资产 * 100)”:衡量公司运用自有资本的效率。

“销售毛利率赋值:((营业收入 - 营业成本)/ 营业收入 * 100)”:反映公司销售业务的盈利能力。

“净利润比率赋值:(净利润 / 营业收入 * 100)”:显示公司净利润在营业收入中的占比。

“主营利润率赋值:(营业利润 / 营业收入 * 100)”:体现公司主营业务的盈利能力。

“优质资产率赋值:((股东权益 (净资产)- 应收账款 - 存货)/ 股东权益 (净资产))”:评估公司资产的质量。

“现金负债比赋值:(经营现金流量 / 流动负债)”:衡量公司用经营现金流量偿还流动负债的能力。

“净利同增率赋值:利润同比 %”:展示公司净利润的同比增长情况。

- 估值指标部分:

“市净率赋值:现价 / 每股净资产的最后一日取值设为常数”:反映股票价格与每股净资产之间的关系。

“市销率赋值:总股本 (股)* 现价 / 营业收入的最后一日取值设为常数”:衡量股票价格与营业收入之间的比例。

“每股收益季赋值:每股收益 (全年折算)/(5 - 第几季报) 的最后一日取值设为常数”:计算每个季度的每股收益。

“每股收益年赋值:每股收益 (全年折算) 的最后一日取值设为常数”:确定年度每股收益。

“每股现金流赋值:(经营现金流量 / 总股本 (股)) 的最后一日取值设为常数”:反映每股股票所对应的经营现金流量。

“每股未分配赋值:每股未分配利润的最后一日取值设为常数”:显示每股股票所对应的未分配利润。

“每股公积金赋值:每股公积金的最后一日取值设为常数”:体现每股股票所对应的公积金数额。

- 风险评估部分:

“X1 赋值:(流动资产 - 流动负债)/ 总资产 * 1.2” 等一系列计算:通过多个指标的组合计算 Z 值,用于评估公司的财务风险。根据 Z 值的大小分为不同的风险等级。

“WRSI 赋值:收盘价 - LC 和 0 的较大值的 5 日 [1 日权重] 移动平均 / 收盘价 - LC 的绝对值的 5 日 [1 日权重] 移动平均 * 100” 等指标:计算股票的技术指标,包括相对强弱指标(WRSI)、获利筹码、活跃度比等,用于分析股票的市场表现和交易活跃度。

- 大盘对比部分:

“当满足条件大盘的收盘价的最后一日取值设为常数> 步长为 2 极限值为 20 的 4 日抛物转向时,在横轴 0.95 纵轴 0.01 位置书写文字,COLORFFFF00” 等条件判断:将股票与大盘进行对比,根据大盘的走势和特定指标的关系,给出不同的提示信息。

- 股票基本信息参数计算:

品种类型、所属板块直接根据股票的属性进行赋值。

上市天数通过计算当前日期与股票上市日期之间的天数得出。

股总市值和流通市值分别将 AB 股总市值和流通市值除以 100000000 后进行四舍五入得到。

股东人数直接获取统计数据。

人均持股通过流通股本除以股东人数并进行四舍五入计算得出。

- 财务指标参数计算:

净资收益率:将每股收益(全年折算)除以每股净资产,再乘以 100,得到以百分比表示的净资产收益率。

销售毛利率:用营业收入减去营业成本的差值除以营业收入,再乘以 100,得到销售毛利率。

净利润比率:将净利润除以营业收入,再乘以 100,得到净利润在营业收入中的占比。

主营利润率:将营业利润除以营业收入,再乘以 100,得到主营业务的利润率。

优质资产率:先计算股东权益(净资产)减去应收账款和存货的差值,再除以股东权益(净资产),得到优质资产率。

现金负债比:将经营现金流量除以流动负债,得到现金负债比。

净利同增率:直接获取利润同比增长的百分比数据。

- 估值指标参数计算:

市净率:将股票的现价除以每股净资产得到市净率。

市销率:用总股本乘以现价再除以营业收入得到市销率。

每股收益季:将每股收益(全年折算)除以(5 - 第几季报)得到每个季度的每股收益。

每股收益年:直接获取每股收益(全年折算)作为年度每股收益。

每股现金流:将经营现金流量除以总股本得到每股现金流。

每股未分配:直接获取每股未分配利润的数据。

每股公积金:直接获取每股公积金的数据。

- 风险评估参数计算:

X1:先计算流动资产减去流动负债的差值,再除以总资产,最后乘以 1.2。

X2:将未分配利润和资本公积金相加,再除以总资产,最后乘以 1.4。

X3:将营业利润除以总资产,再乘以 3.3。

X4:将股东权益(净资产)除以流动负债,再乘以 0.6。

X5:将营业收入除以流动负债,再乘以 0.999。

Z 值:将 X1、X2、X3、X4、X5 相加得到综合风险评估指标 Z 值。

WRSI:先计算收盘价与前一日收盘价的差值(取与 0 的较大值)的 5 日移动平均,再除以收盘价与前一日收盘价差值的绝对值的 5 日移动平均,最后乘以 100 得到相对强弱指标。

获利筹码:以收盘价计算的获利盘比例乘以 100,作为获利筹码指标。

SAT:用成交额除以收盘价,再除以 20 日内成交额的最高值与 20 日内收盘价的最高值的比值得到 SAT。

量能饱和:如果 SAT 大于 1,返回 1,否则返回 SAT 乘以 100。

WR10:用 3 日内最高价的最高值减去收盘价的差值,除以 3 日内最高价的最高值减去 3 日内最低价的最低值的差值,再乘以 100 得到 WR10。

活跃:用 WRSI 减去 WR10 得到活跃度指标。

活跃度比:如果活跃大于等于 0,返回(活跃 + 100)除以 2,否则返回 100 减去(活跃 - 100)除以 2 的绝对值。

- 大盘对比参数计算:

根据大盘的收盘价与特定指标(步长为 2 极限值为 20 的 4 日抛物转向)的关系进行判断,给出相应的提示信息。

- 股票基本信息分析:

品种类型和所属板块可以帮助投资者了解股票所属的市场和行业,以便进行行业分析和板块轮动的把握。

上市天数可以反映股票的市场经验和成熟度。一般来说,上市时间较长的公司可能更加稳定,但也可能面临增长瓶颈;而上市时间较短的公司可能具有更大的成长潜力,但也可能面临更多的不确定性。

股总市值和流通市值可以帮助投资者判断股票的规模。大盘股通常具有较高的稳定性和流动性,但增长速度可能相对较慢;小盘股则可能具有更高的增长潜力,但也可能面临更大的风险。

股东人数和人均持股可以反映股票的筹码分布情况。股东人数较少、人均持股较高的股票可能更容易被主力资金操控,但也可能面临流动性不足的问题;股东人数较多、人均持股较低的股票则可能更加分散,但也可能更加稳定。

- 财务指标分析:

净资收益率是衡量公司盈利能力的重要指标。较高的净资收益率通常意味着公司能够有效地利用自有资本创造利润。投资者可以比较不同公司的净资收益率,选择盈利能力较强的公司进行投资。

销售毛利率和净利润比率可以反映公司的成本控制和盈利能力。较高的销售毛利率和净利润比率通常意味着公司在销售业务中具有较强的竞争力和盈利能力。投资者可以关注这些指标的变化趋势,选择盈利能力稳定或不断提升的公司进行投资。

主营利润率可以反映公司主营业务的盈利能力。较高的主营利润率通常意味着公司的主营业务具有较强的竞争力和盈利能力。投资者可以关注公司的主营业务收入占比和主营利润率的变化趋势,选择主营业务突出、盈利能力稳定的公司进行投资。

优质资产率可以评估公司资产的质量。较高的优质资产率通常意味着公司的资产质量较好,具有较强的抗风险能力。投资者可以关注公司的应收账款、存货等资产的质量,选择资产质量较好的公司进行投资。

现金负债比可以衡量公司用经营现金流量偿还流动负债的能力。较高的现金负债比通常意味着公司的财务状况较为健康,具有较强的偿债能力。投资者可以关注公司的经营现金流量和流动负债的情况,选择财务状况稳定、偿债能力较强的公司进行投资。

净利同增率可以反映公司净利润的增长情况。较高的净利同增率通常意味着公司的业绩增长较快,具有较大的投资潜力。投资者可以关注公司的净利润增长趋势和可持续性,选择业绩增长稳定、具有潜力的公司进行投资。

- 估值指标分析:

市净率和市销率可以帮助投资者判断股票的估值水平。较低的市净率和市销率通常意味着股票的估值较低,具有一定的投资价值。但投资者也需要结合公司的财务状况、行业前景等因素进行综合分析,避免陷入低估值陷阱。

每股收益季和每股收益年可以反映公司的盈利能力和业绩增长情况。较高的每股收益季和每股收益年通常意味着公司的盈利能力较强,业绩增长较快。投资者可以关注公司的每股收益变化趋势,选择盈利能力稳定、业绩增长良好的公司进行投资。

每股现金流可以反映公司的经营现金流量情况。较高的每股现金流通常意味着公司的经营状况较好,具有较强的现金分红能力。投资者可以关注公司的经营现金流量和每股现金流的情况,选择经营状况稳定、现金分红能力较强的公司进行投资。

每股未分配和每股公积金可以反映公司的未分配利润和公积金情况。较高的每股未分配和每股公积金通常意味着公司具有较强的分红潜力和扩张能力。投资者可以关注公司的未分配利润和公积金的变化趋势,选择分红潜力大、扩张能力强的公司进行投资。

- 风险评估分析:

Z 值可以评估公司的财务风险。根据 Z 值的大小,投资者可以将公司分为不同的风险等级。一般来说,Z 值大于 2.6 的公司财务状况较为健康,风险较低;Z 值位于 1.2 和 2.6 之间的公司财务状况一般,风险适中;Z 值小于 1.2 的公司财务状况较差,风险较高。投资者可以根据自己的风险承受能力选择适合的公司进行投资。

WRSI、获利筹码、活跃度比等技术指标可以帮助投资者分析股票的市场表现和交易活跃度。较高的 WRSI 和获利筹码通常意味着股票处于强势状态,具有较高的投资价值;较高的活跃度比通常意味着股票的交易活跃度较高,市场关注度较高。但投资者也需要注意技术指标的局限性,避免过度依赖技术分析。

- 大盘对比分析:

将股票与大盘进行对比可以帮助投资者了解股票的相对表现。如果股票的走势强于大盘,可能意味着股票具有较强的抗跌性或上涨潜力;如果股票的走势弱于大盘,可能意味着股票面临较大的风险或调整压力。投资者可以根据股票与大盘的对比情况,调整自己的投资组合,选择相对表现较好的股票进行投资。

- 综合分析和交易策略制定:

在使用本指标进行交易决策时,投资者应该综合考虑股票的基本信息、财务状况、估值水平、风险评估以及与大盘的对比等多个方面的因素。投资者可以根据自己的投资目标、风险承受能力和投资期限等因素,制定适合自己的交易策略。

例如,对于长期投资者来说,可以选择财务状况良好、估值水平较低、具有稳定业绩增长和较高分红潜力的公司进行投资,并长期持有;对于短期投资者来说,可以关注技术指标的变化,选择市场表现强势、交易活跃度较高的股票进行短线交易。

同时,投资者也应该注意风险控制,设定合理的止损位和止盈位,避免因为市场波动而造成过大的损失。投资者还可以通过分散投资、资产配置等方式降低投资风险,提高投资组合的稳定性和收益性。